- 会社からお金を借りる従業員貸付制度とは?

- 従業員貸付制度はいくら?誰でも借りられる?

このような悩みや疑問を持つ方が多いでしょう。

急にお金が必要になった時、自分が在籍している会社からお金を借りることができます。

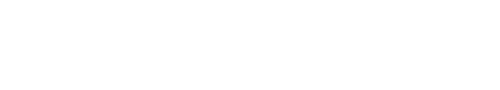

消費者金融や銀行などから借りるよりも堂々と借りることができ、しかも審査基準が低いためブラックでも借りやすいというメリットがあります。

そこで、この記事では従業員貸付制度の基本概要や申込の流れ、審査に通るコツ、注意点などを紹介します。

- 利用できる勤務形態は多くの場合で正社員に限られる

- 従業員貸付制度を利用するには審査に通過する必要がある

- 従業員貸付制度の金利は2.0%~4.0%程度と低い

- 会社にバレずに従業員貸付制度を利用することはできない

- 即日融資や会社にバレずに借りたいと考えているなら『アコム』がおすすめ

会社からお金を借りられる従業員貸付制度は全社員が利用できる福利厚生

従業員貸付制度は、会社に在籍している社員が勤務先からお金を借りられる制度です。

福利厚生の一環として導入されている制度で、導入されている会社に勤めているならお金を借りられます。

利用できる勤務形態は、多くの場合で正社員に限られます。

そのため、契約社員や派遣社員、パート、アルバイトでは利用できません。

これは、正社員に比べると離職率が高いという点も理由の一つとして考えられます。

福利厚生には「法外福利厚生」と「法定外福利厚生」の2つが存在しますが、従業員貸付政府度は法定外福利厚生に該当します。

そのため、従業員貸付制度を導入していない企業もあります。

つまり、導入するかしないかは会社の自由で、会社勤めしている会社員であれば誰でも借りられるというわけではありません。

従業員貸付制度は給料の前借りとは違う

「会社からお金を借りる方法」の一つに、給料の前借りという選択肢もあります。

給料の前借りは自分が働いた分の給与を支給日より前にもらうことで、前借りを利用すると翌月の支給日にもらえる給与が少なくなってしまいます。

一方で、従業員貸付制度は翌月の収入に影響しないのがメリットです。

従業員貸付制度を利用するには審査に通過する必要がある

従業員貸付制度を利用する場合、会社独自に定める審査基準を満たす必要があります。

ですが、銀行や消費者金融のカードローン審査のように厳しいものではありません。

そもそも、従業員貸付制度はお金に困っている会社の従業員を助けるためのものです。

勤続年数や勤務態度が大きく影響しますが、これまで長く会社のために働いてきた社員であれば、問題なく借りられるでしょう。

従業員貸付制度はブラックでも借りられる

従業員貸付制度を利用するには会社独自の審査に通過する必要があります。

ですが、銀行や消費者金融のように申込者の信用情報を細かくチェックすることはありません。

また、従業員貸付制度は貸金業法の規制を受けず、総量規制の対象外ですので、年収の3分の1程度の借入があっても利用できるのがメリットです。

借り過ぎ・貸し過ぎを防ぐために設けられた新しい規制です。具体的には、貸金業者からの借入残高が年収の3分の1を超える場合は、新たな借入れはできなくなる、という内容です。例えば、年収300万円の方は貸金業者から100万円までしか借りることができないということになります。

出典:金融庁|貸金業法Q&A

会社から借りたお金の使途は基本的に自由

従業員貸付制度を利用してお金を借りた際の資金は、基本的に自由に使えます。

急な入院費用や冠婚葬祭費、引越し費用などの幅広い用途に使えます。

急にまとまったお金が必要になる場面は意外とあります。

そんな時に頼りになるのが従業員貸付制度です。

従業員貸付制度はいくらまで借りられる?勤続年数や年収で決まる

従業員貸付制度で利用できる金額は、法律で決められているわけではありません。

そのため、基本的には会社の判断です。

社員の勤続年数や収入、勤務態度などの観点を総合的に判断して貸付額を決める仕組みです。

会社としても貸したお金が返ってこなければ損失となってしまいます。

そのため、勤続年数や日頃の勤務態度は非常に重要なポイントです。

会社規模が大きければ、最大1,000万円まで借りられる企業もあります。

従業員貸付制度の金利は2.0%~4.0%程度

従業員貸付制度の金利は、2.0%~5.0%ほどが相場です。

消費者金融や銀行では15.0%~18.0%が上限金利の相場であることを考えると、かなり低いことが分かります。

そのため、借入後の利息負担も少ないです。

これは、贈与税と所得税が大きく関係しています。

例えば、会社から無利息でお金を借りた場合、贈与税の対象となってしまう可能性があります。

贈与税の対象になってしまうと、会社は余計な税金まで支払わなければなりません。

返済方法は給料からの天引きか口座振替

返済方法は、基本的に給与から天引きするか、口座振替で返済するケースが多いです。

そのため、毎回ATMや窓口に振り込む手間は不要です。

ただし、口座残高が足りずに返済ができないと、今後の仕事に影響してしまったり一括返済を求められてしまう可能性もあるため、注意してください。

会社からお金を借りられる従業員貸付制度の申込の流れ・必要書類

ここからは、会社からお金を借りられる従業員貸付制度の申込の流れや必要書類を紹介します。

会社によっては多少流れが違う場合もあるため、まずは上司や経理担当などに確認してみてください。

先述した通り、従業員貸付制度が法定外福利厚生です。

企業によっては導入されていないこともあるため、必ず確認しましょう。

従業員貸付制度が導入されていることを確認したら、担当部署から申込書を受け取り、必要事項を記載して提出します。

次に、申告した内容や提出書類などをもとに、社内審査を行います。

社内審査では、日頃の勤務態度や勤続年数などをもとに貸付の可否を決めます。

何も問題がなければ、審査に通過できるケースが多いです。

社内審査に通過できたら、指定口座へ資金を振り込んでくれます。

ただし、消費者金融のように即日融資には対応していません。

最低でも数日は審査から振込までに時間がかかってしまいますので、注意してください。

今日中にお金を借りたいのなら、従業員貸付制度ではなく消費者金融のカードローンへ申込をするのがよいでしょう。

従業員貸付制度を利用するための必要書類

従業員貸付制度を利用するために必要な書類は、次の2つです。

- 申請書

- 本人の印鑑

カードローンを利用してお金を借りる際は、身分証明書や収入証明書を提出することになりますが、従業員貸付制度の場合は本人確認書類の提出は不要です。

収入に関しても会社が既に保有している情報なので、提出書類はありません。

なお、会社によってはお金が必要であることが分かる明細書や領収書などの提出が求められるケースもあるため、事前に確認しておきましょう。

会社からお金を借りられる従業員貸付制度の審査に通過するコツ

従業員貸付制度は社員を救済するための制度ですが、誰でも簡単にお金を借りられるというわけではありません。

社員全員にお金を貸してしまうと、会社が貸し倒れとなり倒産してしまうリスクもあるのです。

そのため、会社で独自の審査基準を設けています。

ここからは、従業員貸付制度の審査に通過するコツを紹介します。

勤続年数が上がってから申込をする

従業員貸付制度の社内審査では、勤続年数が非常に大きなポイントとなります。

極端な話、勤続年数が1年の人よりも30年以上の人の方が信用度や会社への貢献度は大きいです。

カードローンの審査でも勤続年数を一つの基準としています。

勤続年数が短い人は、少しでも勤続年数が上がってから申込をするのがおすすめです。

勤続年数が短くても審査に通過することは可能ですが、その場合は仕事の評価や成績を上げることを第一に考えましょう。

連帯保証人を用意する

従業員貸付制度では連帯保証人不要で借りられますが、万が一のリスクに備えて連帯保証人を必要とする会社は多くなっています。

どうしても連帯保証人を見つけられない場合は、金利は高くなってしまいますが、無担保・保証人不要で申込ができるカードローンなどを検討することをおすすめします。

限度額設定は必要な分だけ

従業員貸付制度を利用する際は、限度額設定を必要な分だけ申告するようにしましょう。

いきなり100万円の借入を希望するよりも、30万円希望している人の方が審査に通過しやすいです。

従業員貸付制度は総量規制の対象外で、年収の3分の1を超える貸付も可能ですが、借入希望額が低いに越したことはありません。

これは、生活費が足りないことで借金をすると慢性化するリスクが高いからです。

入院費用や引っ越し費用など、本当に必要な最低限の借入希望額を申告するようにしましょう。

会社からお金を借りられる従業員貸付制度を利用する際の注意点

ここからは、従業員貸付制度を利用する際の注意点を紹介します。

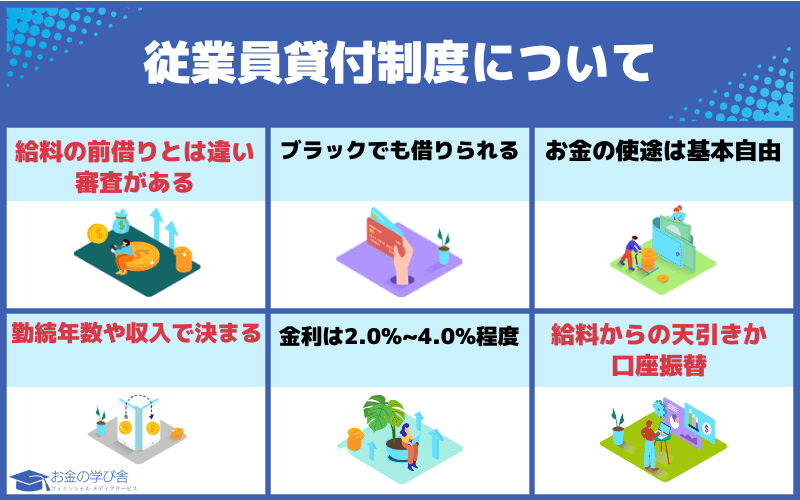

制度自体を導入していない会社からは借りられない

従業員貸付制度は法定外福利厚生で、全ての企業で導入されている制度ではありません。

そもそも、従業員貸付制度を導入していない会社に勤めている場合、制度を利用してお金を借りることはできません。

企業における福利厚生制度・施策導入割合は、次のようになります。

手続きに関係する社内の人には制度の利用がバレる

従業員貸付制度は会社の人事や経理などを通して申請する必要があります。

そのため、手続きに関係する社内の人には制度の利用が知られてしまいます。

同僚や上司に100%バレずに借りるのは難しいでしょう。

融資までに時間がかかる

従業員貸付制度は即日融資に対応していません。

各部署や担当者の承認を得られるまで約2~3週間ほどかかる場合が多く、実際に融資を受けられるまで1ヶ月以上かかるケースもあります。

消費者金融のように即日借入できる制度ではありませんので、注意してください。

今すぐお金が必要で困っているなら、その日のうちに借りられる消費者金融カードローンがおすすめです。

会社からお金を借りられる従業員貸付制度以外の借入先

会社からお金を借りられる従業員貸付制度は、「低金利で借りられる」「ブラックでも借りられる」などのメリットがありますが、即日融資に対応していなかったり、会社にバレてしまうなどのデメリットもあります。

即日融資を会社にバレずに借りたいと考えているなら、カードローンがおすすめです。

ここからは、会社にバレずに借りられるカードローンを5社紹介します。

※表は横にスクロールできます。

| アコム |

プロミス |

レイク |

SMBCモビット |

楽天銀行スーパーローン |

|

|---|---|---|---|---|---|

| 金利 | 3.0~18.0% | 4.5〜17.8% | 4.5~18.0% | 3.0~18.0% | 1.9〜14.5% |

| 限度額 | 1万円~800万円 | 1〜500万円 | 1~500万円 | 1~800万円 | 10〜800万円 |

| 審査時間 | 最短20分 | 最短20分 | 最短15秒 ※Web申込の場合 |

最短30分 | 最短即日 |

| 融資スピード | 最短20分 | 最短20分 | 最短25分融資 ※Web申込の場合 |

最短60分 | 最短即日 |

| 無利息期間 | 30日間 ※契約日の翌日から |

最大30日間 ※初回借入の翌日から |

最大180日間 ※5万円以下の借入の場合 |

適用なし | 適用なし |

| WEB完結 | 〇 | 〇 | 〇 | 〇 | 〇 |

| 申込条件 | 20歳以上 | 18歳~74歳以下 | 満20〜70歳以下 | 満20~74歳以下 ※収入が年金のみの方はお申込いただけません。 |

満20〜62歳以下 |

| 学生/パート/アルバイト/ | 〇 | 〇 | 〇 | パート/アルバイト/でも可 | パート/アルバイト/でも可 |

※ランキングは銀行カードローンに関する消費者意識調査のカードローン借入経験者に重視されたポイントを参考にしています。

1位:「アコムのカードローン」は3秒スピード診断で借入可能かがすぐに分かる

| 金利 | 3.0~18.0% | 限度額 | 1万円~800万円 |

|---|---|---|---|

| 審査時間 | 最短20分 | 融資スピード | 最短20分 |

| 無利息期間 | 30日間 ※契約日の翌日から |

WEB完結 | 〇 |

| 申込条件 | 20歳以上 | 学生/パート/アルバイト/ | 〇 |

- はじめてなら30日間金利0円

- 最短20分融資が可能

- 利息はご利用日数分だけ

- 返済方法が豊富で利便性が高い

- 家族や職場にバレずに借入ができる

アコムなら最短20分での借入が可能です。

すぐに必要という場合でも、申込をしたその日のうちにお金を借りられるのが最大のメリットです。

申込から借入まで全てWebで完結し、窓口に出向く必要はありません。

また、希望する人はカードレスで契約できるので、家族にバレる心配もないでしょう。

会社にも家族にも誰にもバレずに借りられます。

しかも、初めての申込なら契約日の翌日から最大30日間金利が0円で、期間内に完済すれば利息負担なしでお金を借りることも可能です。

アコムのカードローンの口コミ・評判

フリーランス1年目はロクに飯も食えず、アコムで借りた金で機材買ってモデリングしてた

昔に比べたら人並みに生活できるようになったよ..— KarakuriPower (@KarakuriPower) August 3, 2023

初任給めちゃくちゃ少ない🥺

多分全部書籍代に消えていく…

生活費がなくて、どの銀行もお金貸してくれないのでアコムからお金借りた🥺— もぐりしゅん@修行中 (@tntngakusei) April 23, 2023

アコムでキャッシングの申込みをしたら、2時間くらいで50万円借りれた!

プロミスとレイクで借りてるのにアコムでも借りれるんだねー

俺フリーターなのになー— しゅんぴー (@shunpipp) December 3, 2018

「プロミスのカードローン」は女性でも安心のレディースキャッシングも人気

| 金利 | 4.5〜17.8% | 限度額 | 1〜500万円 |

|---|---|---|---|

| 審査時間 | 最短20分 | 融資スピード | 最短20分 |

| 無利息期間 | 最大30日間 ※初回借入の翌日から |

WEB完結 | 〇 |

| 申込条件 | 18歳~74歳以下 | 学生/パート/アルバイト/ | 〇 |

- 無利息期間の適用が初回借入日の翌日からだから活用しやすい

- 審査は最短20分

- 三井住友銀行ATMの手数料が無料

プロミスの最大の特徴は、Webからの申込で最短20分で融資を受けられることです。

アルバイトでもパートでも契約社員でも、審査のうえ契約できます。

契約書や利用明細もスマホで確認でき、自宅に書類が届くこともありません。

はじめてなら30日間利息0円で借りることができ、返済もWebやコンビニで完結するため利便性が高いです。

申込条件は18歳~74歳と、未成年でも利用できる可能性がある唯一の消費者金融です。

※高校生(定時制高校生および高等専門学生も含む)は申込できません。

プロミスの口コミ・評判

アイフル、レイク、アコム

ありとあらゆる消費者金融全部審査落ちしたけど、プロミス行けたよ、プロミス大好き!!たったの10万だけど借りれた!!

さんきゅう!!わたしはプロミス愛する!!!— 世憐 (@seren_IRIAM) September 29, 2023

プロミスから借りれたーーーー!!!!

限度額更新出来た定期代+α獲得ですぎりぎり生きていける— 吉田 (@O__n0_) December 4, 2022

そういえばプロミスからお金借りれたよ、やったね。とりあえず学費はなんとかなる…かも…?

— ありす (@seisinantei1240) January 28, 2023

「レイクのカードローン」は最大180日間の無利息期間がある

| 金利 | 4.5~18.0% | 限度額 | 1~500万円 |

|---|---|---|---|

| 審査時間 | 最短15秒 ※Web申込の場合 |

融資スピード | 最短25分融資 ※Web申込の場合 |

| 無利息期間 | 最大180日間 ※5万円以下の借入の場合 |

WEB完結 | 〇 |

| 申込条件 | 満20〜70歳以下 | 学生/パート/アルバイト/ | 〇 |

- すぐに融資を受けられる

- 金利が低い

- 利用がバレにくい

レイクは、Webで最短15秒で審査結果が表示され、最短25分で融資を受けられます。

21時(日曜日は18時まで)に契約手続きが完了すれば即日融資も可能で、土日祝でもすぐに借りられます。

申込から借入まで全てWebで完結し、面倒な手続きは不要です。

無利息期間は初めてなら60日、5万円以下の借入なら最大180日間と、無利息期間が長いのも特徴です。

契約書や利用明細が自宅に届くことはないので、誰にもバレずに借りられます。

レイクの口コミ・評判

まじでゴミクズ人間の発言だけど、レイク様様だわ…借りれた…ほんとにありがたい…マジで神様に思える

しっかり毎月返します本当に本当にありがとうございます…— じゅり/借金垢 (@hensaiganbaru3) September 15, 2022

エンストちゃん心強い😭😭

もうほんとにそう、、ネットだと怖いことばっか書かれてるから怖気付いちゃってて、でもお金財布に100円しかなくて結局借りれたからレイク借りました( ߹꒳߹ )もううううありがとうございます😭😭💗— みなみ🍬 (@U_o_o_Uzzz) January 22, 2024

レイクで借りれた⭐︎風俗でも大丈夫でしたよ(^^)

— みう (@SJUTbUjc5BW0uq6) November 12, 2022

※:30日間無利息、180日間無利息と併用不可。初回契約翌日から無利息。無利息期間経過後は通常金利適用。ご契約額1~200万円の方。

※:30日間無利息、180日間無利息と併用不可。初回契約翌日から無利息。無利息期間経過後は通常金利適用。ご契約額1~200万円の方。

「SMBCモビットのカードローン」は10秒で簡易審査結果表示

| 金利 | 3.0~18.0% | 限度額 | 1~800万円 |

|---|---|---|---|

| 審査時間 | 最短30分 | 融資スピード | 最短60分 |

| 無利息期間 | 適用なし | WEB完結 | 〇 |

| 申込条件 | 満20~74歳以下 ※収入が年金のみの方はお申込いただけません。 |

学生/パート/アルバイト/ | パート/アルバイト/でも可 |

- 10秒で簡易審査結果表示

- 限度額は最大800万円だからいざという時でも安心

- 提携ATMは約120,000台※2022年4月時点

SMBCモビットは、原則電話連絡なしで在籍確認OK・郵送物なしで誰にもバレずに借りられるカードローンです。

申込はWeb・スマホで完結し、即日融資にも対応しています。

LINEと連携しておけば、増額審査などの情報をメッセージで届けてくれたり、LINEからモビットカードの申込やSMBCモビット公式スマホアプリのダウンロードも可能です。

SMBCモビットの口コミ・評判

なんとなく。ほんと、なんとなく『簡単審査』って書かれていたSMBCモビットに情報を入力。

審査不可だろーなぁ、と思いつつ…あれ???

通った…本審査も。。。なんで??

限度額20万円。

…このまま、付帯のTカードプラスも申し込んでみようかと思います。

— ユキチー (@yukichi_saimu) September 13, 2019

PayPay銀行のローン審査通った。アイフルすら落ちたのに。PayPay銀行のローンとSMBCモビットはくそ審査甘いです。

— ねだるな勝ち取れTV (@nedarunaTV) March 23, 2023

SMBCモビットの審査通る!!おぉー😭

— たかぴあ@中小企業診断士🐣ラッキー七福神🥸 (@oiron0502) October 6, 2019

「楽天銀行スーパーローン」は楽天会員ランクに応じて審査優遇がある

| 金利 | 1.9〜14.5% | 限度額 | 10〜800万円 |

|---|---|---|---|

| 審査時間 | 最短即日 | 融資スピード | 最短即日 |

| 無利息期間 | 適用なし | WEB完結 | 〇 |

| 申込条件 | 満20〜62歳以下 | 学生/パート/アルバイト/ | パート/アルバイト/でも可 |

- 最大限度額は800万円でさまざまな用途に使える

- スマホでカードローンに申込が完結

- カードローンの申込書への記入不要で面倒な手続きが少ない

楽天銀行スーパーローンは、最短即日から融資可能な銀行カードローンです。

楽天会員ランクに応じて審査が優遇される独自のサービスがあり、普段から楽天圏内のサービスをよく利用している人は審査に通過できる可能性が高いかもしれません。

キャンペーンで最大2,000円分のポイントがもらえたりなど、楽天ユーザーにはメリットが大きいカードローンです。

申込はスマホで完結。

楽天銀行の口座を持っていなくても申込が可能で、スマホや提携ATMで融資が可能です。

楽天銀行スーパーローンの口コミ・評判

楽天銀行スーパーローン

たまにこういうキャンペーンでお金貸してくれるからめっちゃありがたい😭60日年利1%で借りれます🔥

→100万借りても1日27円、1ヶ月821円!CICとか気にしない無敵の人は上手く使うとお金増やせたりしますね♪

私はこの前の外為どっとこむの入金キャンペーンに使おうかな pic.twitter.com/YOlXeKtG9S

— ゆたか⚓ポイ活とブログ (@tdyutaka) January 19, 2024

楽天銀行スーパーローン通った😳

まじか、借り換えよ!

アイフルさよなら(;_;)/~~~— にゃにゃまる@底辺👻借金Lv.200 over💸 (@nyanyamaru_200) December 25, 2023

ろうきんに頼っちゃダメだよ。

漢なら楽天銀行スーパーローン。— 𝙆𝙌 (@JAPAN_RED) January 13, 2024

会社からお金を借りられる|Q&A

最後に、会社からお金を借りたい人のよくある質問に回答していきます。

会社からお金を借りられる限度額は?

従業員貸付制度を利用して借りられる限度額は、勤続年数や収入、会社への貢献度などを審査し、社員それぞれで決められます。

会社によっては最大1,000万円ほど借りられるところもあれば、勤続年数が極端に短いため10万円前後しか借りられない場合もあります。

社長が会社からお金を借りることはできる?

社長が会社からお金を借りることは可能です。

会社と社長との間で「金銭消費賃借契約」を締結すれば、通常の金銭消費賃借契約と同様に会社からお金を借りられます。

しかし、自己取引をする場合は取締役会の承認を得ることが必要です。

くれぐれも安易に考えないようにしてください。

会社からお金を借りるための理由は?

会社からお金を借りる時、「冠婚葬祭などで急な出費ができた」「医療費や子供の学費などまとまったお金が必要になった」などの正当な理由があれば借りられます。

嘘をつかずに正当な理由があれば、後ろめたさを感じることもないでしょう。

会社からお金を借りられる|まとめ

この記事では従業員貸付制度の基本概要や申込の流れ、審査に通るコツ、注意点などを紹介してきました。

従業員貸付制度は会社から低金利かつブラックでも比較的借入しやすい方法です。

消費者金融や銀行のカードローンの審査に落ちた人でも借りられます。

しかし、導入していない会社からはお金を借りられません。

また、即日融資を受けることもできません。

従業員貸付制度を導入していなかったり、即日融資を希望しているなら消費者金融のカードローンも検討してみてください。

※お金の学び舎では、アフィリエイトプログラムを利用し、アコム社などから委託を受け広告収益を得て運用しております。